Nachdem die Eurozonebanken ihre Kreditvergabestandards seit dem Ausbruch der Weltfinanzkrise laufend verschärft haben, erwarten von der EZB befragte Kreditmanager nun endlich eine Trendwende.

[[image1]]Obwohl die EZB seit dem Ausbruch der Weltfinanzkrise im Jahr 2008 alles unternommen hat, um die Kreditvergabe an Unternehmen und Haushalte anzukurbeln, sind die ausstehenden Kredite – und mit ihnen Investitionen und Wirtschaftswachstum – seither von Quartal zu Quartal in so gut wie allen Kreditsegmenten zurückgegangen.

Angesichts der erheblichen Überschuldung vieler Haushalte, den zuvor übermäßiger Investitionen vieler Unternehmen und den allgemein schlechten Konjunkturaussichten dürfte dazu zwar auch die schwache Kreditnachfrage besonders der kreditwürdigen Kunden einen erheblichen Beitrag zu den insgesamt schrumpfenden Privatkrediten geleistet haben. Besonders für Klein- und Mittelbetriebe war aber jedenfalls auch die mangelnde Vergabebereitschaft der Banken für die Stagnation verantwortlich, wobei in etlichen Regionen Europas durchaus massive Kreditrestriktionen festzustellen waren und wohl auch noch sind.

Seit 2008 stetige Verschärfung der Kreditvergabestandards

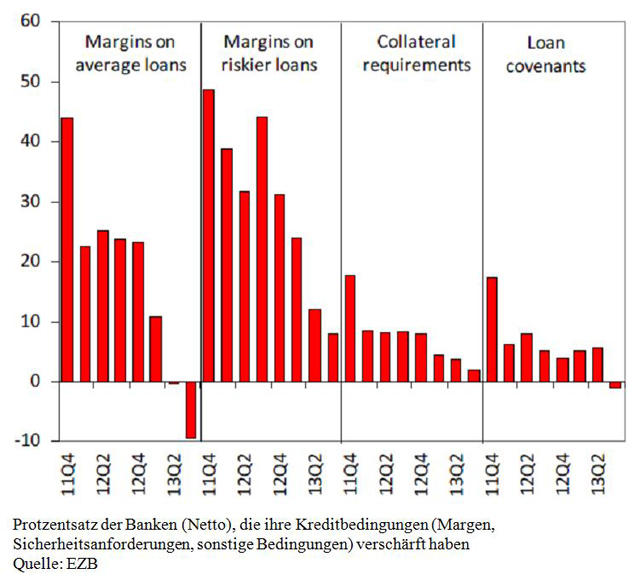

So zeigte die alle drei Monate durchgeführte „bank lending survey“ der EZB, für die 133 Banken der Eurozone zu ihrer Kreditvergabepraxis befragt werden, bis zuletzt eine stetige Verschärfung der Vergabestandards der Banken, die sowohl in Hinsicht auf die geforderten Sicherheiten, die Risikoaufschläge und die sonstigen Kreditbedingungen stetig höherer Anforderungen stellten.

Das führte dazu, dass die insgesamt an den Privatsektor (ohne Banken) vergebenen Kredite im 3. Quartal 2013 um zwei weitere Prozent zurückgegangen sind, wodurch sich erwarten lässt, dass das Wachstum trotz aller Hoffnungen auf ein Anspringen der europäischen Konjunktur auch im 3. Quartal noch kaum sehr berauschend ausfallen wird.

Bereits im Sommer sinkende Margen bei „normalen“ Risiken

Allerdings hatten die Banken im 3. Quartal die Kreditbedingungen nur noch für „riskante“ Kredite weiter verschärft, hingegen wurden bei „normalen“ Risiken erstmals seit 2009 wieder niedrigere Margen verlangt, wobei die von der EZB befragten Kreditmanager für das laufende 4. Quartal sogar generelle Erleichterungen der Vergaben von Unternehmenskrediten erwarten, die sich dann auch auf kleinere Unternehmen und auf jene ohne Top-Ratings erstrecken sollen.

Verschärfung der Vergabestandards für Unternehmenskredite geht zu Ende

Geht es nach den befragten Kreditmanagern, dann hätte zudem auch die ebenfalls stetig gesunkene Kreditnachfrage im 3. Quartal ihren Tiefpunkt erreicht und sollte nun wieder zunehmen, so dass die Banken für das 4. Quartal zumindest bei den Unternehmenskrediten endlich wieder eine absolute Zunahme erwarten.

Dabei benötigen die Unternehmen die Kredite zwar noch immer vor allem zur Finanzierung ihrer Lager und des laufenden Betriebs, jedoch zeige auch bei den Kapitalinvestitionen der Trend mittlerweile deutlich nach oben. Auf Seite der Banken liegt der wichtigste Grund für die sich anbahnende Trendwende in den mittlerweile sehr üppigen Liquiditätsbeständen und dem wieder besseren Zugang zu Refinanzierungen am Interbankenmarkt, während der Mangel an Eigenkapital (d.h. der Versuch der Banken ihre Bilanzsummen zu reduzierten um die regulativen Eigenkapitalanforderungen zu senken) und die eher schlechten Aussichten für die europäische Konjunktur sich unter dem Strich zuletzt noch immer leicht negativ auf die Kreditvergaben ausgewirkt hatten.

„Eurozonenkrise“ hat negativen Einfluss auf die Kreditvergaben verloren

Ähnlich, wenn auch nicht so deutlich ausgeprägt, war die Entwicklung der Nachfrage und der Vergabestandards bei den Eigenheim- und bei den Konsumkrediten, wo zwar noch keine Erleichterungen, aber zumindest auch keine weiteren Verschärfungen abzusehen sind. Hier standen offenbar Sorgen der Banken wie der Kunden um die eigene Kreditwürdigkeit sowie um die Entwicklung der Immobilienpreise einer Rückkehr zur Kreditexpansion im Wege, kaum mehr aber die bis vor kurzem noch dominierenden schwachen Refinanzierungsmöglichkeiten.

Laut den Kreditmanagern hat die „Eurozonenkrise“ jedenfalls keinen negativen Einfluss auf die Kreditvergaben mehr, sondern sie nennen mittlerweile überwiegend deren Abklingen als einen der Gründe für die vorgehenden bzw. zumindest absehbaren Krediterleichterungen. Kommt es also nicht wieder zu neuen Problemen, dann dürfte Europa tatsächlich die Chance auf normale Wachstumsraten haben – das dann freilich nur auf Kredit.

Titelbild: Lupo / pixelio.de/ © www.pixelio.de

EU-Infothek.com

EU-Infothek.com