Sollte die EZB nicht auf eine „pragmatische“ Abwertungspolitik einschwenken, droht schon 2014 ein Rückfall in eine verschärfte Eurozonenkrise.

[[image1]]Für die finanzstarken Euro-Teilnehmer hatte die Eurozonenkrise bislang nicht nur Nachteile. So konnten angeführt von Deutschland Länder mit relativ hoher Produktivität nicht nur gegenüber den schwachen Eurozonestaaten sondern auch gegenüber dem Nicht-Euro-Ausland erhebliche Exportüberschüsse erzielen, liefen dabei bislang aber nicht Gefahr, ihre internationalen Wettbewerbsfähigkeit durch eine starke Aufwertung ihrer jeweiligen Landeswährungen zu verlieren. Denn dank der Schuldenproblematik in der südlichen Eurozone blieb der Euro trotz zunehmender Exportüberschüsse schwach, wodurch Länder wie Deutschland und Österreich die schwache Nachfrage im Inland und die einbrechende Konjunktur der Krisenländern mit steigenden Exporten in Länder außerhalb der Eurozone ausgleichen konnten.

Starker Euro (mit-)schuldig an Eurozonecrash

Bis zum Ausbruch der Weltfinanzkrise im Jahr 2008, als der Euro noch als Erfolgsmodell galt, war das genaue Gegenteil der Fall. So hatte in der ersten Jahreshälfte 2008 der Wechselkurs gegenüber dem US-Dollar den bisherigen Rekordstand von 1,60 erreicht, was selbst für die deutsche Exportindustrie kaum mehr zu schaffen war und die Gewinnmargen der Exportindustrie erodieren ließ.

Und während die drastischen Exportrückgänge von 2009 heute vor allem mit dem Wegfallen der Exportfinanzierungen aufgrund des Zusammenbruchs der Finanzmärkte begründet werden, dürfte ein beträchtlicher Teil davon auch auf den Verlust an internationaler Konkurrenzfähigkeit zurückzuführen sein, den die rund 30prozentige Aufwertung des Euro seit 2006 verursacht hatte.

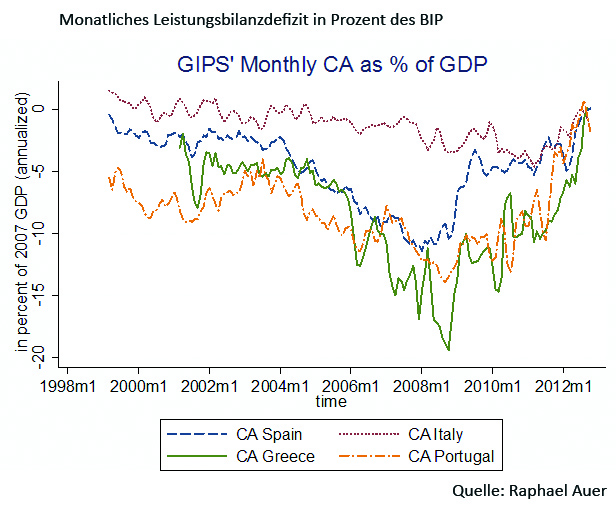

Dank Eurozonenkrise rutschte der Euro dann jedoch bis auf nur noch 1,20 Dollar je Euro zurück, wodurch selbst exportschwache Länder wie Griechenland und Portugal ihre Leistungsbilanzen wenn schon nicht gegenüber Kerneuropa, so doch gegenüber anderen Währungsräumen ins Plus drehen konnten, während Deutschland 2011/2012 sogar China als weltweit führender Exporteur übertreffen konnte.

Seit dem jüngsten Euro-Tiefpunkt im Sommer 2012 hat sich der Euro-Wechselkurs jedoch stetig nach oben bewegt, und die meisten Analysten gehen davon aus, dass auch die aktuellen rund 1,35 Dollar je Euro nur eine Zwischenstation am Weg in Richtung alter Höhen von 1,40 bis 1,50 sein werde. Spätestens dann werde die internationale Wettbewerbsfähigkeit der europäischen Exporteure zumindest bei preissensiblen Exportgütern drastisch abnehmen, was besonders die Krisenländer massiv erschüttern werde.

Bis vor einem halben Jahr dürfte die Eurozone also noch von dem schwachen Eurokurs profitiert habe, seither wird die gemeinsame Währung laut Jens Nordvig, dem Chef-Währungsstrategen des Japanischen Investmenthauses Nomura, aber zusehends zur Belastung. So lag das Wirtschaftswachstum der Eurozone auf Jahresbasis zuletzt noch immer im negativen Bereich, während die Arbeitslosigkeit bei 12,2 Prozent verharrt und aktuell somit um 6,8 Millionen Europäer mehr ohne Arbeit sind, als noch 2008.

Nach den gemeinhin geltenden ökonomischen Gesetzen sollte angesichts der weltweit miesesten Konjunkturlage der Euro-Wechselkurs also keinesfalls nach oben gehen, was aber dennoch der Fall ist. So legte der handelsgewichtete Außenwert des Euro in den letzten zwölf Monaten um mehr als sechs Prozent zu, was auf Basis einer Simulationsrechnung der EZB das Wachstum der Eurozone im kommenden Jahr mit 0,4 Prozent belasten werde.

Das werde die EZB Nordvig zufolge zum Handeln zwingen, deren größte Herausforderung nun nicht mehr die Rettung des Euro sein werde, sondern der Kampf gegen dessen internationale Stärke. Zum Beleg teilt Nordvig die 30 größten Länder der Welt anhand ihrer aktuellen Arbeitslosenraten (relativ zum langjährigen Durchschnitt) und der relativen Stärke ihrer Währungen in vier Gruppen ein, wobei die Eurozone gerade dabei ist, in den „Krisen-Quadranten“ einzurücken. Der ist durch hohe Arbeitslosigkeit und eine starke Währung geprägt, wobei die in diesem Quadranten befindlichen Länder in der Regel geneigt bzw. gezwungen wären, in einen „Währungskrieg“ einzutreten.

Geldpolitischer Auffassungsunterschied zwischen Kernländern und südlicher Peripherie

Allerdings trete bereits jetzt der geldpolitische Auffassungsunterschied zwischen den europäischen Kernländern und der südlichen Peripherie zutage. So sollen die Deutschen Vertreter im EZB-Rat ebenso wie einiger kleinerer früherer Hartwährungsländer gegen die jüngste Euro-Zinssenkung gestimmt haben, was der Tradition der Deutschen Bundesbank folgt, die sich vor der Euroeinführung weder von sehr niedrigen Inflationsraten noch von währungsbedingten Problemen ihrer Exporteure zu geldpolitischen Notfallmaßnahmen hatte bewegen lassen.

Allerdings verliere das Deutsche Erbe der EZB, die sich anfangs als direkter währungspolitischer Nachfolger der Buba geriert hatte, zusehends an Bedeutung. So hatte der EZB-Chefökonom Peter Praet in einem Zeitungsinterview beispielsweise von der Möglichkeit negativer Einlagezinsen gesprochen und weitere massive Anleihenkäufe vorgeschlagen, um deflationären Tendenzen entgegenzutreten, was für die Buba völlig undenkbar gewesen wäre.

USA und Japan zwingen EZB zum Einschreiten

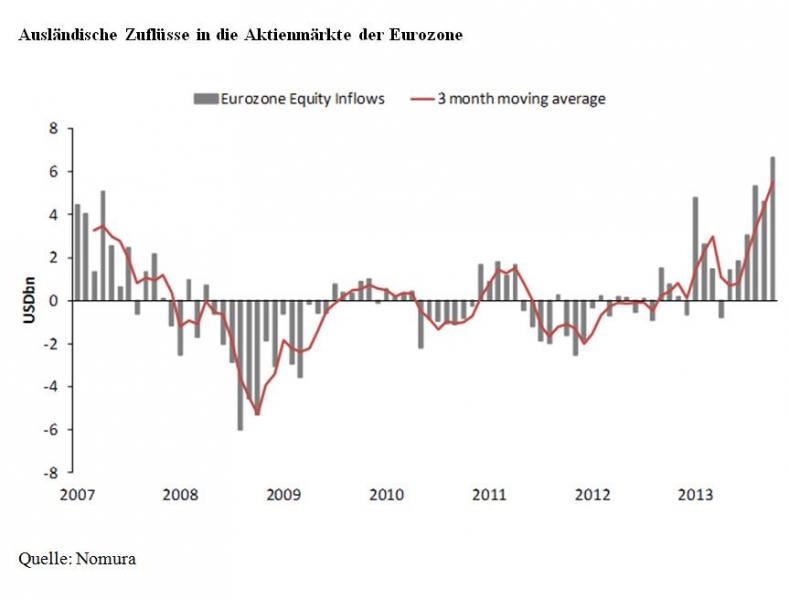

Die USA und Japan, die die beiden weiteren wichtigen „Weltwährungen“ stellen, haben diesen Weg jedenfalls längst beschritten, was ein Hauptgrund dafür sein dürfte, dass das internationale Kapital seit einem halben Jahr massiv in die europäischen Aktienmärkte zurückfließt und den Euro in die Höhe treibt.

Das mag teilweise zwar auch auf die von den Finanzmärkten zusehends besser eingeschätzte europäische Konjunkturlage zurückzuführen sein, allerdings liegt es nahe, dass es sich dabei auch um Gelder handeln könnte, die vor der extrem lockeren Geldpolitik Japans und der USA in (vermeintliche) Sicherheit gebracht werden. Da aber vor allem die japanischen Exporteure in weitgehend denselben Märkten aktiv sind, wie die deutschen, sollte durch die Euroaufwertung früher oder später auch das deutsche Exportwunder in Gefahr geraten, was den rigiden Standpunkt der deutschen Geldpolitiker entweder selbst aufweichen könnte, zumindest aber deren Durchsetzungsstärke im geldpolitischen Rat weiter reduzieren sollte.

Träfe dies hingegen nicht zu, könnte die EZB das „Deutsche Erbe“ also nicht zugunsten einer „pragmatischen“ Geldpolitik abschütteln, könnte die EZB im laufenden Währungskrieg keine aktivere Rolle übernehmen, was dafür sorgen könnte, dass die Eurozone Gefahr schon 2014 wieder in den verschärften Krisenmodus zurückfällt.

Titelbild: Lupo / pixelio.de/ © www.pixelio.de

EU-Infothek.com

EU-Infothek.com