Weil die 54 größten Banken der Eurozone Staatsschulden nach wie vor nicht mit Eigenkapital unterlegen müssen, resultiere eine „sovereign subsidy“ („Souveräne Subvention“) von 750 Milliarden Euro.

[[image1]]Der Bilanz- und Stresstest, dem die europäischen Großbanken gerade von der EZB unterzogen werden, dürfte vermutlich seit langem die beste Chance bieten, robuste Daten über die Verfassung des Finanzsystems zu erhalten. Denn weil die EZB alles, was sie jetzt an Problemen vorfindet, den vorherigen Aufsichtsbehörden in die Schuhe schieben kann, sollte sie hochgradig motiviert sein, wirklich alle Problemzonen aufzudecken.

So hat die EZB versprochen, sich die Aktiva der Banken „bis hinunter zu den konkret vergebenen Krediten“ anzusehen, was die meisten großen Banken veranlasst hat, tatsächlich ernsthafte Wertberichtigungen auf ihre Privatkredite vorzunehmen.

Gewichtungsfaktor Null

Interessant wird allerdings, wie die EZB es mit den von den Banken gehaltenen Staatsschulden halten wird, deren aufsichtsrechtliche Behandlung in der Eurozone klar vom Interesse der Regierungen bestimmt wird, ihre Anleihen abzusetzen. Denn weil Eurozone-Staatsanleihen in den „risikogewichteten Aktiva“, auf die sich das „harte Kernkapital“ bezieht, grundsätzlich mit Null gewichtet werden, fallen diese Anleihen aus dem offiziellen Raster der EZB. Das betrifft vor allem die wichtigste Kennzahl, das „harte Kernkapital“, bei dem die EZB eine Mindestquote vorschreibt, die künftig bis zu 7,5 Prozent erreichen kann. Es stellt die höchste Eigenkapital-Qualität dar und besteht aus dem einbezahlten Kapital, dem Aufgeld, das aus den Eigenkapital-Emission erlöst wurde, dem einbehaltenen Gewinn und den weiteren offenen Rücklagen, wobei Goodwill und sonstige immaterielle Vermögenswerte vollständig abgezogen werden müssen. Es ist das Kapital, das der Bank zur Kompensation von Verlusten zur Verfügung steht und im Verlustfall den Geschäftsbetrieb sichern soll und auf das die Gläubiger im Insolvenzfall (zusammen mit dem „Tier2“-/Ergänzungs-Kapital) unbeschränkt zugreifen können – das natürlich nur in der Theorie, da es sich beim Eigenkapital stets nur um eine bloße Residualgröße handelt, die sich aus der Differenz von Vermögen und Schulden ergibt, und die nirgendwo „real“ vorhanden sein muss.

Staatsschulden nicht in den „Risikogewichteten Aktiva“

Die Höhe des Eigenkapitals lässt sich nun ohne Freiheitsgrade aus der Bilanz herauslesen, nicht aber die Größe, auf die sich das geforderte Mindest-Eigenkapital bezieht. Denn dieses wird nicht auf die gesamte Bilanzsumme bezogen, sondern auf die „Risikotragenden Aktiva“ („Risk Weighted Assets“/“RWA“). Die Banken können diese Berechnung nun entweder nach einem Standard-Verfahren vornehmen, bei dem auf die jeweiligen Asset-Kategorien vorgegebene Gewichtungsfaktoren angewendet werden. Oder die Banken wenden eigene Modelle an, was den Banken einen erheblichen Bewertungsspielraum einräumt. Im Zusammenhang mit dieser Kennzahl läuft die Prüfung der EZB also darauf hinaus, ob die Banken ausreichende Abschreibungen auf ihre Vermögen (d.h. vor allem auf die vergebenen Kredite und die gehaltenen Wertpapiere) vorgenommen und ob sie diesen Vermögenswerten realistische Risikogewichtungen zugeordnet haben. Hier könnten sich allein deshalb schon erhebliche Differenzen ergeben, weil die RWA in der Regel deutlich niedriger ausfallen, als die Bilanzsummen. So weist die Erste Bank beispielsweise bei einer Bilanzsumme von 198,3 Milliarden ihre RWA mit 98 Mrd. Euro aus, was die EZB nur akzeptieren wird, wenn sie die jeweiligen Risikoeinschätzungen sowie die Wertberichtigungen auf das Kreditportfolio für ausreichend hält – was dann allerdings einem offiziellen Testat gleichzusetzen wäre.

Ausnahme wird flächendeckend angewandt

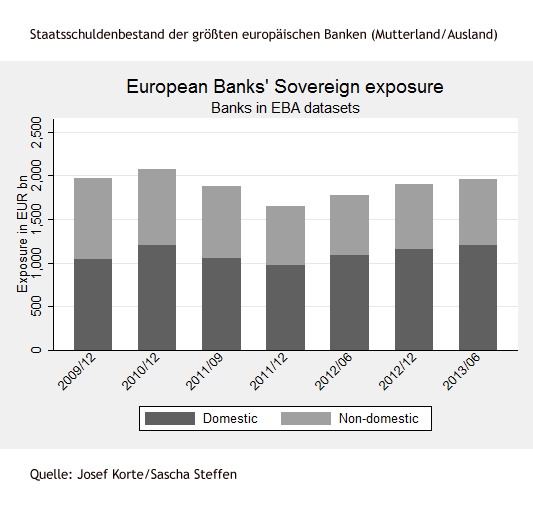

Dass die europäischen Geschäftsbanken ihre RWA aber allesamt deutlich unter ihren Bilanzsummen ausweisen können, liegt nun vor allem an der privilegierten Behandlung der von den Banken gehaltenen Staatsanleihen. Denn im Standard-Ansatz wird diesen grundsätzlich der Faktor Null beigemessen, was bedeutet, dass die Banken keinerlei Eigenkapital dafür reservieren müssen. Berechnen die Banken ihre RWA hingegen selbst, dann müssten sie ihr Staatsanleihen-Portfolio theoretisch zwar nach dem tatsächlichen Risiko (welches anhand der Ratings und der Risiko-Aufschläge an den Anleihemärkten zu berechnen wäre) in die RWA aufnehmen, tatsächlich machen sie aber eine Ausnahme geltend, die ihnen erlaubt, einzelne Bestandteile ihrer Bilanz nicht nach dem eigenen Modell anhand der beobachtbaren Risiken zu bewerten, sondern anhand des Standard-Ansatzes. Dieser liegt bei Staatsanleihen wie gesagt aber bei Null, so dass laut einer aktuellen Studie der Finanz-Professoren Josef Korte und Sascha Steffen so gut wie alle großen Banken von der Ausnahmeregelung Gebrauch machen.

Dank dieses Privilegs halten die Banken aus dem europäischen Zentrum im Schnitt Staatsanleihen mindestens im Ausmaß ihres Kernkapitals, während die Staatsschulden in den Portfolios der Banken aus den Eurokrisenstaaten oft mehr als das Dreifache ihres Eigenkapitals ausmachen. Das ist auch durchaus verständlich, weil die Banken dadurch unbegrenzt langfristige Staatsanleihen mit kurzfristigen Geldmarktkrediten refinanzieren können, was ihnen – sofern die Anleihen vertragskonform bedient werden und die Kurzfristzinsen nicht ansteigen, ohne Aufwand „sichere“ Gewinne verspricht.

Dank dieses Privilegs halten die Banken aus dem europäischen Zentrum im Schnitt Staatsanleihen mindestens im Ausmaß ihres Kernkapitals, während die Staatsschulden in den Portfolios der Banken aus den Eurokrisenstaaten oft mehr als das Dreifache ihres Eigenkapitals ausmachen. Das ist auch durchaus verständlich, weil die Banken dadurch unbegrenzt langfristige Staatsanleihen mit kurzfristigen Geldmarktkrediten refinanzieren können, was ihnen – sofern die Anleihen vertragskonform bedient werden und die Kurzfristzinsen nicht ansteigen, ohne Aufwand „sichere“ Gewinne verspricht.

750 Milliarden Euro an „sovereign subsidy“

Laut den Professoren bedeute das, dass sich die von den Märkten geschätzten Risiken nicht adäquat in den Risikogewichteten Aktiva der Banken widerspiegeln. Folglich könnten sie weniger Eigenkapital vorhalten, als von den Aufsichtsbehörden aufgrund ihrer tatsächlichen Risiken eigentlich vorgeschrieben werden müsste, woraus sich allein für die 54 größten Banken der Eurozone eine „sovereign subsidy“ („Souveräne Subvention“) von 750 Milliarden Euro ergäbe. Das sei mehr als das gesamte Kernkapital dieser Banken, woraus eine erhebliche Unterkapitalisierung resultiere, die von den Banken kaum ohne staatliche Hilfe aufgeholt werden könne.

EZB in der Zwickmühle

Für die EZB ergibt sich daraus das Problem, dass sie nun zügig entscheiden muss, wie sie die Staats-Risiken tatsächlich bewertet. Das ist deshalb pikant, weil die EZB im Krisenfall letztlich selbst darüber entscheidet, als wie riskant sich die Staatsschulden letztlich erweisen werden. Denn mit Sicherheit lässt sich voraussehen, dass die Finanzierungsbereitschaft der Finanzmärkte für die Problemstaaten stark zurückgehen wird, sobald der aktuelle Finanzzyklus in die Abwärtsphase eintritt. Irgendwann dürften die Problemstaaten dann neuerlich in Finanzierungsschwierigkeiten geraten, was sich darin äußert, dass ihre Anleihenpreise unter Druck geraten und die Banken Markt-Verluste einstecken müssten.

Sollte die EZB dann nicht einschreiten und mit Anleihekäufen einen Mindestpreis durchsetzen, würden folglich die „Souveränen Risiken“ schlagend, die nach herrschendem Regelwerk im aktuellen Bilanztest jedoch nicht beachtet werden. Könnte man nun bei der EZB ein streng rationales Verhalten voraussetzen, was allerdings kaum der Fall sein dürfte, dann müsste aus der Behandlung der Staatsschulden-Frage im aktuellen Banken-Stresstest geschlossen werden können, welche Preisuntergrenzen die EZB künftig für gefährdete Staatsschulden zu setzen gedenkt, was sowohl aus dem angenommenen Werten in den Stress-Szenarien wie auch in den von der EZB akzeptierten Risikogewichtungen ablesen lassen sollte.

EU-Infothek.com

EU-Infothek.com