Obwohl „Umfang und die Tragweite des Ausstiegs beispiellos sein werden“ drängt die Bank für Internationalen Zahlungsausgleich auf einen raschen Ausstieg aus der superlockeren Geldpolitik.

[[image1]]Die Bank für Internationalen Zahlungsausgleich (BIZ) ist die vielleicht renommierteste internationale Finanzinstitution. Sie gilt als Zentralbank der Zentralbanken, ist die erste Adresse für deren Geschäfte und führt zudem die wichtigsten Statistiken über die internationalen Finanzmärkte. Mitglieder sind alle wichtigen Notenbanken, deren Präsidenten sich alle zwei Monate bei der BIZ in Basel zum Gedankenaustausch treffen. Die Ökonomen der BIZ können zudem für sich verbuchen, schon lange vor dem Crash von 2007 eindringlich vor den sich an den Finanzmärkten aufstauenden Risiken gewarnt zu haben, wobei die Kritik – im Sinne der Finanzmarktstabilität – allerdings grundsätzlich in eher diplomatischer Form erfolgt.

Alle Warnungen waren vergebens

Der gerade veröffentlichte Jahresbericht lässt allerdings keinen Zweifel, dass die BIZ der aktuellen Verfassung der Weltwirtschaft mit großer Skepsis gegenübersteht. So drängt die BIZ seit Jahren auf konsequente Reformen der Realwirtschaft sowie auf wirksame Kontrollen des Finanzsektors. Nachdem diese aber unterblieben sind, sieht die BIZ nun genau das herannahen, wovor sie für diesen Fall gewarnt hatte. So hätten die politischen Entscheidungsträger durch die sehr akkommodierende Geldpolitik der Zentralbanken zwar Zeit gewonnen, diese – mit wenigen Ausnahmen – aber nicht ausreichend genutzt. Deshalb stelle ein weiterer Aufschub der „unvermeidlichen Rückführung der geldpolitischen Sondermaßnahmen“ die Zentralbanken vor immer größere Herausforderungen, wobei besonders der Finanzstabilität und den globalen Spillover-Effekten immer größere Bedeutung zukomme.

Zentralbanken nicht in der Lage, „alles Erforderliche“ zu tun

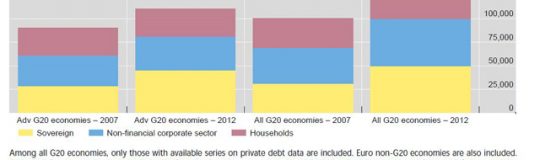

Je mehr Zeit verstreicht, umso weniger wären die Zentralbanken aber in der Lage, „alles Erforderliche“ zu tun, wie es vergangenes Jahr EZB-Präsident Mario Draghi angekündigt hatte. So könnten sie weder die Bilanzen der privaten Haushalte und der Finanzinstitute sanieren, noch die Tragfähigkeit der öffentlichen Finanzen sicherstellen oder Strukturreformen im Wirtschafts- und Finanzbereich durchsetzen. Sondern sie haben es dem Privatsektor einfacher gemacht, den Schuldenabbau auf die lange Bank zu schieben und den Regierungen erleichtert, Defizite zu finanzieren. So hoffen private Haushalte und Unternehmen derzeit immer noch, dass der Wert von Vermögenspositionen steigt und sich ihre Bilanzen von selbst verbessern. Gleichzeitig hoffen viele Regierungen schlicht auf ein Konjunkturwunder um ihre Schuldenquoten zu verringern, was laut BIZ so aber nicht eintreten werde.

Verluste in Billionenhöhe durch Annäherung an „normale“ Zinsniveaus

Vielmehr würden die niedrigen Zinsen nur zu weiteren „Fehlallokationen“ führen, also zu Investitionen in ineffiziente Bereiche sowie zu übermäßigen Konsum, also zu genau dem, was schon die diversen, seit 2007 laufenden, Finanzkrisen verursacht hatte. An einem Ausstieg aus der lockeren Geldpolitik gehe folglich kein Weg vorbei, nur stoße der auf ein gewaltiges Problem. Denn bei einem durchschnittlichen Anstieg der (Langfrist-) Renditen um drei Prozent (wodurch sich die Anleihezinsen in etwa den historisch „normalen“ Niveaus nähern würden) würden spiegelbildlich die Anleihenkurse sinken, was gleichbedeutend mit dem Platzen der von den Notenbanken aufgeblasenen Bond-Blase wäre. Die Inhaber von US-Schatztiteln (die Federal Reserve ausgenommen) würde das beispielsweise mehr als eine Billion Dollar bzw. 8% des US-BIP kosten, während die Inhaber von Staatsanleihen Frankreichs, Italiens, Japans und des Vereinigten Königreichs sogar Verluste im Bereich von rund 15–35% der jeweiligen BIP erleiden würden.

Die möglichen Verluste wären in den meisten fortgeschrittenen Volkswirtschaften „so hoch wie nie zuvor“, und würden zudem zu beträchtlichen Teilen die Banken treffen, deren Kapitaldeck schon jetzt überwiegend viel zu niedrig wäre. Die Zentralbanken müssten ihre Ausstiegspläne also klar und frühzeitig kommunizieren, was aber – wie sich gerade in den USA zeigt – sofort zu massiven Turbulenzen an den Finanzmärkten führt.

Qualität der Haushaltskorrektur ebenso wichtig, wie ihr Ausmaß

Werden schmerzhafte Einschnitte jedoch weiter durch eine lockere Geldpolitik hinausgezögert, steige auch für die führenden Staaten das Risiko, in Krisenzeiten zu einer Konsolidierung gezwungen zu sein, wie es derzeit schon in einigen Ländern Südeuropas der Fall ist, die zu drastischen und undifferenzierten Einschnitten gezwungen waren und Abstriche bei produktiven öffentlichen Investitionen vornehmen und wachstumshemmende Steuern erhöhen mussten. Dabei sei die Qualität der Haushaltskorrektur ebenso wichtig, wie ihr Ausmaß, weshalb die Länder, die dazu noch in der Lage sind, vorrangig ihre Ausgaben senken sollten, indem sie den staatlichen Konsum verringern und Transferleistungen einschränken, während Länder mit nach wie vor niedrigen Steuersätzen ihr Augenmerk auch auf Einnahmenerhöhungen richten sollten.

Zentralbanken unter Druck, noch mehr zu tun

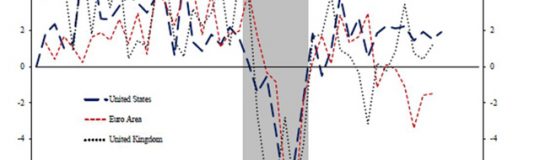

Derlei geschehe jedoch viel zu selten und obwohl die Zentralbanken der wichtigsten fortgeschrittenen Volkswirtschaften längst die Zinsuntergrenze erreicht haben und seither den direkten Ankauf von Vermögenswerten forcieren (die entsprechenden Bestände machen inzwischen 25% des Gesamt-BIP dieser Länder aus), stehen die Zentralbanken weiterhin unter Druck, noch mehr zu tun. Allerdings sind selbst die unkonventionellen Maßnahmen inzwischen weitgehend wirkungslos und helfen nur noch Schuldnern und den Besitzern von Finanzanlagen. Nun sei es zwar nicht neu, dass verschuldete Sektoren eine Zinserhöhung nicht begrüßen. Nur lagen die Zinsen über einen sehr langen Zeitraum außerordentlich niedrig, weshalb wegen hoher Schuldenstände und der bestehenden speziellen Kreditprogramme die Reaktion der verschuldeten Sektoren schärfer ausfallen werde als bei vorangegangenen Krisen.

Je mehr sich aber diese Sektoren an das ungewöhnliche Umfeld gewöhnen und Erwartungen und Verhalten danach ausrichten, umso mehr sind Spannungen an den Finanzmärkten und zwischen Zentralbanken und staatlichen Schuldenverwaltungsstellen programmiert; ebenso dürfte die Öffentlichkeit wenig Verständnis für Zentralbankverluste haben und auch Reputationserwägungen könnten eine Rolle spielen. Würden die Zentralbanken beispielsweise Reserven verzinsen, ohne dass damit eine Anhebung der unverzinsten Mindestreserveanforderungen einhergeht, könnten die damit verbundenen höheren Transfers an die Banken Stirnrunzeln in der Öffentlichkeit hervorrufen und eine politische Dimension annehmen – das insbesondere, wenn diese Transfers während einer Haushaltskonsolidierung erfolgen.

Dies bringt die Zentralbanken, denen bewusst sei, „dass der Umfang und die Tragweite des Ausstiegs beispiellos sein werden“, in eine sehr unangenehme Lage, in der es von entscheidender Bedeutung sei, „die Flexibilität und die Mittel für den Ausstieg zu bewahren, um zu vermeiden, dass man von den Märkten überholt“ werde. Je länger man mit dem Ausstieg warte, „umso mehr steigen die damit verbundene Unsicherheit und das Risiko, dass er nicht reibungslos ablaufen wird“.

EU-Infothek.com

EU-Infothek.com