Staatsschulden und Euro-Rettung haben ihren Preis: Nicht erst seit der Zypern-Krise droht den Sparern der staatliche Zugriff auf ihre Guthaben. Ihre Rücklagen verlieren seit mindestens zwei Jahren durch extreme Niedrigzinsen ständig an Kaufkraft. Viele fliehen in Immobilien und Aktien, was wiederum zu gefährlichen Blasen führt.

[[image1]]Plötzlich stand der Begriff im Raum, den sich bis dahin nur Verschwörungstheoretiker und die notorischen Schwarzseher unter den Ökonomen zugeraunt hatten: Enteignung! Das fatale Beispiel Zypern verstärkte die Urängste der Bürger, die klammen Staaten könnten sich an den Sparguthaben und Altersrückstellungen schadlos halten. Vielleicht war die dilettantische Zypern-Rettung nur ein Weckruf, denn tatsächlich werden die Sparer und Anleger schon seit mehr als zwei Jahren enteignet – schleichend und zunächst kaum spürbar. Die finanzielle Repression, die eintritt, wenn die Zinsen unter der Inflationsrate liegen, hat weite Teile Europas und der USA fest im Griff.

Und es spricht wenig dafür, dass aus Sicht der Sparer bald bessere Zeiten anbrechen könnten. Im Gegenteil, die Welt ist im Cash-Delirium. Gerade erst kündigte Japan an, in den kommenden beiden Jahren umgerechnet 1,4 Billionen US-Dollar in die Wirtschaft zu pumpen. Die Politik des lockeren Geldes treibt bizarre Blüten. Und so ist es durchaus wahrscheinlich, dass auch die Europäische Zentralbank (EZB) schon in naher Zukunft noch einmal die Leitzinsen senken könnte. Sparer und Anleger sollten sich also darauf einstellen, dass die finanzielle Repression noch lange Zeit anhalten könnte. Die Folgen treffen vor allem kleine und mittlere Sparer. Die Kaufkraft ihrer Rücklagen sinkt erheblich, ihre private Altersversorgung gerät ins Wanken, zudem drohen die Aktien- und Immobilienblasen zu platzen, was ebenfalls mit einer gigantischen Vermögensvernichtung verbunden wäre.

Gefahr für Ersparnisse und Renten

Finanzielle Repression ist kein abstraktes Phänomen, sondern zeigt seit zwei Jahren schon ganz konkret Wirkung. In Deutschland etwa betrug die Rendite von fünfjährigen Staatsanleihen im vergangenen Februar 0,8 Prozent. Die Zinsen auf Tages- oder Festgeld lagen bei vielen Banken sogar noch darunter. Die Inflationsrate betrug 1,9 Prozent. Das heißt, die realen Zinsen machen minus 1,1 Prozent aus. Sind die Renditen sehr gering, bleibt auch der Zinseszinseffekt weitgehend aus. Dabei stehen die Sparer in Staaten wie Österreich und Deutschland trotz deutlicher Kaufkraftverluste sogar noch besser da als die Bürger in Großbritannien und den USA. So lagen die realen Renditen im Königreich seit 2010 zwischen minus 0,5 und minus 4,5 Prozent. In den Vereinigten Staaten machte der Kaufkraftverlust der Sparer in den vergangenen Jahren in der Spitze 3,5 Prozent aus.

Doch längst geht es nicht nur um die Sparbücher und Tagesgeldkonten. Hält die Phase negativer Realzinsen noch mehrere Jahre an, dann sieht es auch finster aus für die private Altersvorsorge, denn in einem solchen Umfeld können die Versicherer ihre ursprünglichen Renditeversprechen kaum noch halten.

Viele Sparer und Anleger nehmen diese Risiken wahr und legen ihr Geld in Immobilien und Aktien an. In Sachwerte umzuschichten ist in diesen Zeiten zwar keine schlechte Idee, doch weil eben sehr viele auf diesen Gedanken kommen, bilden sich gefährliche Blasen. In Österreich und Deutschland explodieren vor allem in den Großstädten die Immobilienpreise. Analysten verfolgen diese Entwicklung zwar mit Sorge, wollen aber offiziell noch nicht von einer Blase sprechen. Doch das ist nur ein schwacher Trost, denn die Erfahrungen der letzten Jahre zeigen, dass eine Blase immer erst platzen muss, bevor sie wahrgenommen wird. Bis dahin üben sich die Marktteilnehmer in Verdrängung. Immerhin: In München stiegen die Preise für Eigentumswohnungen seit 2007 um mehr als 40 Prozent, in Hamburg um über 36 Prozent.

Die niedrigen Zinsen verleiten Bauherren und Wohnungskäufer darüber hinaus zu waghalsigen Investitionen und Finanzierungen. Schon warnen sogar Banker, viele Menschen ließen sich von den extremen Niedrigzinsen blenden und kauften Objekte, die sie sich eigentlich gar nicht leisten können. Da sich bei der klassischen Annuitätentilgung in Phasen niedriger Zinsen auch die Tilgung erheblich verlängert, bleibt am Ende der jeweiligen Zinsbindungsperiode eine relativ hohe Restschuld. Sind dann aber in 10 oder 15 Jahren die Zinsen wieder deutlich höher, steigen die monatlichen Belastungen dramatisch. Viele Marktbeobachter rechnen in spätestens 10 Jahren mit einer Welle von Zwangsversteigerungen und Notverkäufen.

Wo platzt die nächste Blase?

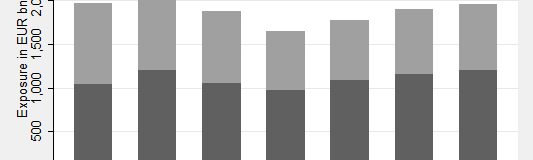

Vielleicht kommt der große Knall auch wesentlich früher. In Frankreich und den Niederlanden fallen bereits die Immobilienpreise. Besorgniserregend erscheint vor allem die Situation in den Niederlanden, wo die Immobilienpreise seit ihrem Höhepunkt um 16,6 Prozent zurückgegangen sind. Jetzt zittern die Banken, die Darlehen in einem Umfang von 650 Milliarden Euro im Feuer haben. Die SNS Reaal Bank musste bereits verstaatlicht werden. Eine anhaltende Wirtschaftsschwäche mit steigenden Arbeitslosenzahlen könnte die Situation weiter verschärfen.

Gute Renditen erzielten Anleger in den vergangenen Monaten an den Börsen – dank einer liquiditätsgetriebenen Kursrally. Doch allmählich wird auch dort die Luft ziemlich dünn. Nicht nur bekannte Crash-Propheten wie Marc Faber rechnen spätestens im Sommer mit einem scharfen Kurseinbruch. Auch der US-Ökonom und Präsidentenberater Martin Feldstein geht von einer deutlichen Korrektur an den Märkten aus.

Selten standen Anleger vor einem größeren Dilemma: Entweder, sie akzeptieren eine schleichende Enteignung durch finanzielle Repression, oder aber sie investieren in eine Blase und riskieren erhebliche Verluste. Kein Wunder, dass da mancher auf schräge Ideen kommt – zum Beispiel Francisco Santos aus Spanien, der seit ein paar Wochen für Matratzen mit eingebautem Safe wirbt.

Bild: Bernd Kasper/PIXELIO/©www.pixelio.de

EU-Infothek.com

EU-Infothek.com