Die aktuellen Daten zur Kreditfinanzierung bei Banken stehen derzeit im Vordergrund der Analysen der Unternehmensfinanzierung. Dabei wird – nicht unberechtigt – auf eine Wechselbeziehung zu den realwirtschaftlichen Investitionen hingewiesen. Darüber hinaus gehende Daten aus der Volkswirtschaftlichen Gesamtrechnung zu allen Formen der Finanzierung und zur Darstellung nicht nur der realwirtschaftlichen sondern auch der finanziellen Investitionen zeigen deutlich vielschichtigere Interaktionen der Unternehmen.

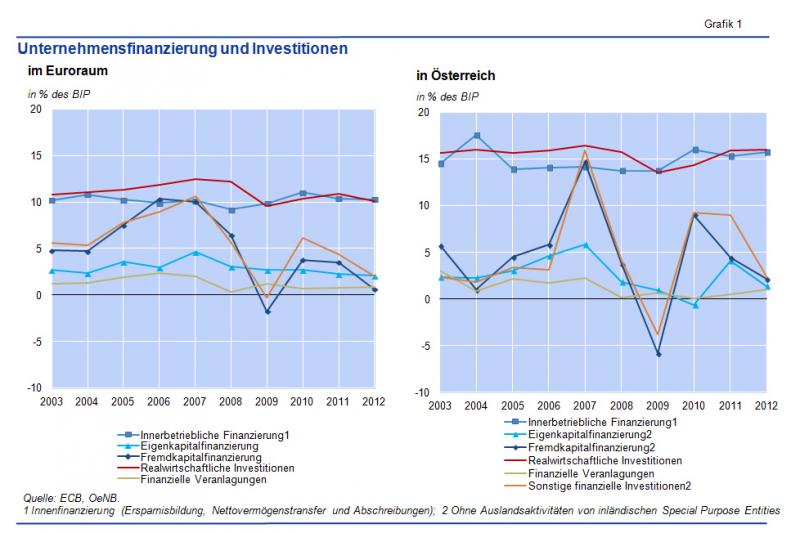

[[image1]]Die Daten aus der Volkswirtschaftlichen Gesamtrechnung erlauben – sowohl für Österreich als auch für den Euroraum – die Komponenten a) innerbetriebliche Finanzierung durch die sogenannte Ersparnisbildung einschließlich der Nettokapitaltransfers und die Abschreibungen, b) die Finanzierung über Eigenkapital und schlussendlich c) die Fremdkapitalfinanzierung (Kredite, Wertpapiere, Handelskredite) aufzulisten. Diesen Finanzierungsquellen können dann die realwirtschaftlichen und – die meist weniger beachteten – finanziellen Investitionen gegenübergestellt werden. Dabei kann aus den Daten herausgelesen werden, ob die finanziellen Investitionen eher strategischen Charakter haben (also z.B. Konzernfinanzierung oder der Erwerb von Unternehmen) oder als finanzielle Veranlagungen (in Einlagen oder in handelbaren Wertpapieren) eine Alternative zur Verwendung im Produktionsprozess sind. Die Grafik zeigt nun für die letzten zehn Jahre, in welchem Umfang und mit welcher Verteilung die Unternehmen die Möglichkeit hatten, sich zu finanzieren, und wie diese Mittel investiert wurden.

Die wesentlichste Form für die Finanzierung stellt noch immer die Innenfinanzierung dar. Die Unternehmen in Österreich hatten im Jahr 2012 innerbetriebliche Mittel in Höhe von 15,7% des Bruttoinlandsprodukts (BIP) zur Verfügung. Das sind mit 82% der gesamten Finanzierung – in einem längerfristigen Vergleich – ein überdurchschnittlich hoher Wert. Zusätzlich finanzierten sie sich aus der Erhöhung von Eigenkapital in Höhe von 1,3% und durch die Nettoaufnahme von Fremdkapital (einschließlich der Bankkredite) in Höhe von 2,2% des BIP. In den letzten zehn Jahren lag die innerbetriebliche Finanzierung im Durchschnitt bei rund zwei Drittel der gesamten Mittelaufbringung und distanzierte im Ranking der Ressourcen auch in einer längerfristigen Beobachtung die deutlich volatilere Kreditfinanzierung, die im Durschnitt rund 21% der gesamten Finanzierung ausmachte. Den kleinsten aber deutlich konstanteren Beitrag zur gesamten Mittelaufbringung leistete die Eigenkapitalfinanzierung, die in Österreich sehr stark durch Auslandsverflechtungen bestimmt wird. Das gesamte Finanzierungsvolumen orientiert sich – im Durchschnitt betrachtet – sehr stark an der gesamten wirtschaftlichen Entwicklung Österreichs. Die im Vergleich zum BIP schwächere Außenfinanzierung, wie sie in den letzten Jahren zu beobachten war, ist damit isoliert betrachtet noch kein ausreichendes Indiz für eine Veränderung des Investitionsverhaltens.

Die Daten für den Euroraum bestätigen, dass diese Proportionen nicht nur für Österreich gelten. Bei einem Vergleich mit dem Durchschnitt des Euroraums muss man allerdings berücksichtigen, dass die Entwicklungen in den einzelnen Volkswirtschaften nach der Finanzkrise deutlich auseinander liefen. Bemerkenswert ist in diesem Zusammenhang, dass bei relativ gleicher Finanzierungsstruktur die innerbetriebliche Finanzierung in Österreich in Relation zum BIP in den letzten zehn Jahren durchschnittlich um rund vier Prozentpunkte über dem Euroraumdurchschnitt lag.

Wie haben sich aber im gleichen Beobachtungzeitraum die Investitionen entwickelt?

Die Daten aus der Volkswirtschaftlichen Gesamtrechnung können zwar keine Kausalitäten herleiten, sie geben aber einen umfassenden Eindruck, wie die über innerbetriebliche Ersparnisse und die Außenfinanzierung bereitgestellten Mittel verwendet wurden. Die Grafik macht deutlich, dass die realwirtschaftlichen Investitionen im Jahr 2012 mit mehr als 80% an der gesamten Investitionstätigkeit tonangebend waren und sich im Gleichklang mit der gesamten wirtschaftlichen Lage entwickelten. Darüber hinaus sieht man, dass sich die Lücke zwischen den realwirtschaftlichen Investitionen und der innerbetrieblichen Finanzierung (bezeichnet als Nettofinanzierungsbedarf) bis zum Höhepunkt der Finanzkrise deutlich verkleinerte und auch danach kaum gegeben war. Dies bedeutet aber auch, dass Unternehmen finanzielle Investitionen und die Außenfinanzierung[1] (sei es über Kredite, Wertpapiere oder Eigenkapitalmaßnahmen) im gleichen Ausmaß vornahmen. Eine Verringerung der von außen aufgenommenen Mittel in den Jahren 2011 und 2012 führte daher – saldenmechanisch betrachtet – zu einem Rückgang der finanziellen Investitionen, wie es sowohl für Österreich als auch für den Durchschnitt des Euroraums zu beobachten ist.

Die Grafik illustriert aber auch, dass die finanziellen Investitionen eine durchaus beachtenswerte Rolle spielen. Die finanziellen Veranlagungen in einer Bandbreite zwischen 0,1 und 2,2% in Relation zur gesamtwirtschaftlichen Entwicklung (BIP) schaffen für die Unternehmen einen nicht zu unterschätzenden Liquiditätspolster[2]. Konzerninterne Kredit- und Eigenkapitalfinanzierungen mit einem durchschnittlichen Wert von fast 5% in Relation zum BIP und einem Fünftel der gesamten Investitionen spiegeln dagegen den (finanziell) volatilen verlängerten Arm in der Investitionstätigkeit der Unternehmen wider, der deutlich stärker mit der Entwicklung der Außenfinanzierung verbunden ist.

Weitere Informationen zur Unternehmensfinanzierung und der Investitionstätigkeit erhalten Sie auf der Webseite der OeNB.

[1] Die zugrunde liegenden Daten umfassen allerdings den gesamten Unternehmenssektor und alle Formen der Fremdkapitalfinanzierung und lassen damit keine Aussage über die Notwendigkeit der Kreditfinanzierung von Investitionen für Klein- und Mittelbetriebe zu.

[2] Das aushaftende Vermögen aus diesen finanziellen Veranlagungen ist rein rechnerisch so hoch, dass sie die Bruttoinvestitionen von rund 14 Monaten des gesamten Unternehmenssektors abdecken würden.

EU-Infothek.com

EU-Infothek.com