Führender Fed-Ökonom wirft der EZB vor, für die Eurozonenkrise verantwortlich zu sein und fordert ein Einschwenken der Eurozone auf die Geldpolitik der USA.

[[image1]]In der diskreten Welt der Notenbanker, wo alle Streitigkeiten hinter verschlossenen Türen ausgetragen werden, war Kritik an befreundeten Notenbanken bislang allenfalls mit einigem historischen Abstand möglich. Nun hat Robert L. Hetzel, der Chefökonom der Federal Reserve Bank of Richmond, jedoch einen Aufsatz veröffentlicht, der der EZB die volle Schuld an der anhaltenden europäischen Wirtschaftskrise gibt und ihr eindringlich eine Geldpolitik empfiehlt, die weitgehend jener der US-Notenbank Fed entspricht. Wie bei wissenschaftlichen Veröffentlichungen des Fed-Personals stets angemerkt wird, gebe das Papier zwar nur die Meinung des Autors und nicht jene der Fed wieder, es darf aber angenommen werden, dass seine Meinung in den ökonomischen Departments der Federal Reserve breite Zustimmung finden dürfte.

„Neu-keynsianische“ bzw. „Alt-monetaristische“ Kritik

Hetzel gönnt sich dabei eine „Neu-keynsianische“ bzw. „Alt-monetaristische“ Analyse der Geldpolitik der EZB, die im Grunde auf der in den 1960er Jahren von dem Monetaristen Milton Friedman geäußerten Befürchtung basiert, dass eine aktivistische Geldpolitik, die auf konkrete Inflationsvorfälle reagiert, laufend falsch liege und zu kumulierenden Problemen führe. Denn im vorhinein lasse sich nicht abschätzen (besonders weil die Märkte dadurch in Verwirrung gestürzt werden), wann und wie stark die geldpolitischen Maßnahmen wirken, weshalb Friedman stattdessen eine Politik stetigen Geldmengenwachstums empfahl, die sich an der wirtschaftlichen Entwicklung orientieren sollte. Hetzels neoklassisch-formal untermauerte Analyse hat tatsächlich einiges für sich: Demnach sei der Grund, warum die Eurozone wesentlich schlechter durch die „Great Rezession“ gekommen ist als die USA und Großbritannien, nicht etwa die Tatsache, dass gerade die schwächsten europäischen Banken sich massenhaft US-Schrottanleihen haben aufschwatzen lassen und diese noch dazu mit geliehenen US-Dollars refinanziert hatten, sondern eine „falsche“ Geldpolitik der EZB.

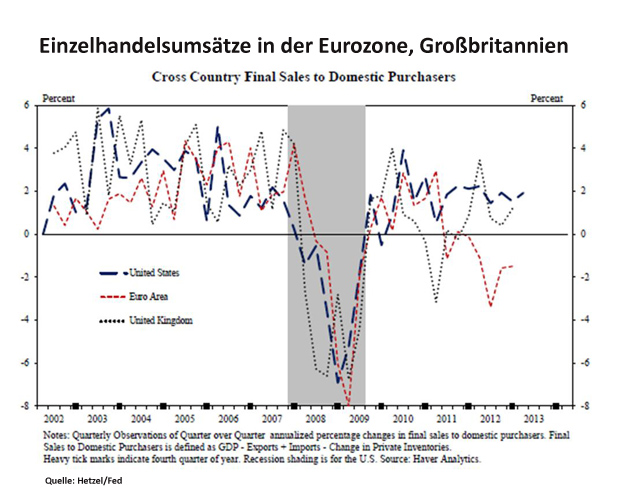

Schuld daran war, laut Hetzel, die Ausnahmesituation, in der sich die Eurozone vor der Finanzkrise befunden hatte. So war die Eurozone seit 2004 zwar dem globalen Inflationsschock durch steigende Rohstoffpreise ausgesetzt, nur hatte der nicht voll auf die Inflationsraten in der Eurozone durchgeschlagen, weil der Euro gleichzeitig stark aufgewertet hatte. Bis Mitte 2007 fluktuiert die Eurozonen-Inflation also um den Zielwert von zwei Prozent, obwohl zu diesem Zeitpunkt die USA gerade ihren zyklischen Höhepunkt erreicht hatten und die Eurozone ein halbes Jahr später folgte. Gleichzeitig waren die Lager übervoll, weshalb durch den zyklischen Rückgang ab Sommer 2008 eine milde Rezession in der Eurozone jedenfalls unvermeidlich gewesen wäre. Allerdings war die Euro-Inflationsrate Mitte 2008 auf vier Prozent hochgeschossen, wodurch es auch mit den bisherigen stetigen realen Kaufkraftgewinnen der europäischen Haushalte vorbei war. Das Konsumentenvertrauen hatte bereits Mitte 2007 einen Höhepunkt erreicht, woraufhin die Einzelhandelsumsätze zurück gingen, weshalb der zunehmende Pessimismus der Haushalte nach einer realen Zinssenkung verlangt hätte um die Gesamtnachfrage aufrecht zu erhalten, die allerdings ausgeblieben ist.

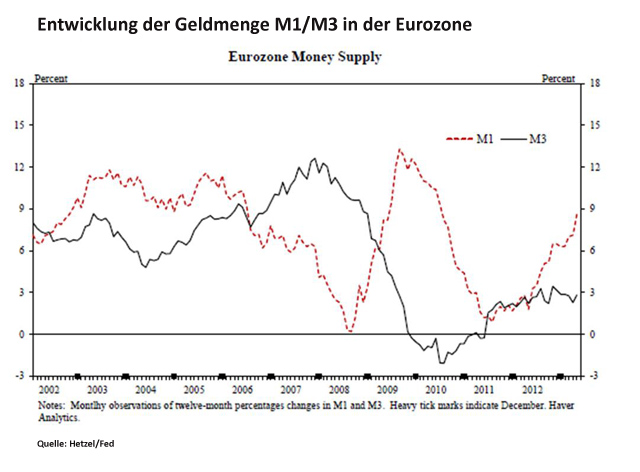

Denn weil die EZB hohe Lohnzuwächse besonders in Deutschland befürchtet hatte, konzentrierte sie sich ab Mitte 2007 auf die hohe Inflationsrate und war nicht bereit, die Zinsen zu senken bevor die Inflation wieder zurückgegangen wäre. Folglich hielt sie die Zinsen hoch, obwohl die Wirtschaft bereits schwächer wurde, was ab dem 3. Quartal 2006 zu einer Verlangsamung des Geldmengenwachstums führte, die sich ab Dezember 2007 drastisch beschleunigte und die milde Rezession in die „Great Rezession“ verwandelte. Zwar wurde dabei die monetäre Kontraktion durch eine Umschichtung der Finanzanlagen auf kürzere Bindungsfristen verschleiert (weil dadurch das engste Geldmengenaggregat M1, das an Depositen nur Sichteinlagen enthält, aufblähte, während das breitere Aggregat M3, das Depositen mit bis zu zwei Jahren Bindungsfrist umfasst, massiv einbrach), ohne die Verzerrungen durch die Flucht der Märkte in die Liquidität zeige das geringe Geldmengenwachstum aber ganz eindeutig, dass die Geldpolitik der EZB mindestens von Mitte 2006 bis 2012 kontraktiv war, wobei sich zudem die Umlaufgeschwindigkeit des Geldes reduziert hätte. Folglich hätte bei einem M3-Geldmengenwachstumsraten von drei Prozent ohne Deflation schlicht kein monetärer Raum für reales Wirtschaftswachstum bestanden, was dann die Eurozonenkrise erzwungen habe.

„Längere Zeit“ Inflationsraten oberhalb von zwei Prozent in den Überschussländer

Denn wieder hatte sich die EZB einem externen Inflationsschock gebeugt und 2011 die Zinsen zwei Mal angehoben, obwohl die Einzelhandelsumsätze ihr Top bereits im September 2010 erreicht hatten. Eine expansive Geldpolitik hätte von der EZB hingegen verlangt, die Zinsen ab Ende 2010 nicht mehr anzugreifen, sondern so viele Eurozoneanleihen (gewichtet nach dem BIP-Anteil der Emittenten) zu kaufen wie nötig, um das Geldmengenwachstum steigen zu lassen und das negative BIP-Wachstum umzukehren. Wenn das nicht gelingt, müsse die EZB zudem direkt Papiere aufnehmen, die die Kreditvergabe an Haushalte und Unternehmen unterstütze, und jedenfalls müsse „die EZB (…) auch klar machen, dass sich die europäischen Überschussländer für längere Zeit auf Inflationsraten oberhalb von zwei Prozent werden einstellen müssen“.

EU-Infothek.com

EU-Infothek.com