Schon der Verdacht eines frühzeitigen Endes der außergewöhnlich lockeren Geldpolitik könnte die Finanzmärkte ins Chaos stürzen.

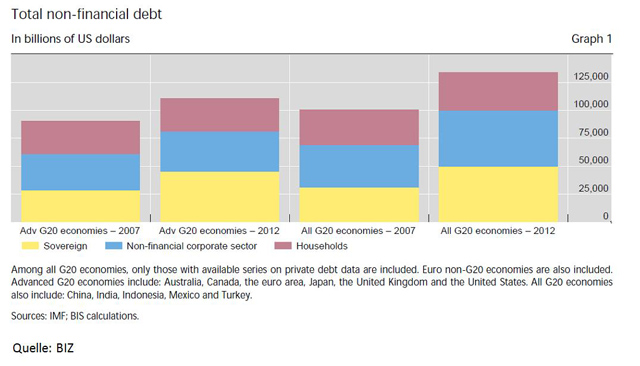

[[image1]]Wenn jetzt darüber diskutiert wird, die Transparenz der EZB zu erhöhen indem die Protokolle der Sitzungen des Rats der Europäischen Zentralbank (EZB) publiziert werden, wäre es wohl ratsam, sich die jüngste Analyse des Zentralbankers der Zentralbanken Jaime Caruana, dem General Manager der Bank für internationalen Zahlungsausgleich, etwas näher anzusehen. So fand Caruna bei einer Konferenz in Catagen zuletzt wieder deutliche Worte zur Lage der Weltwirtschaft: Demnach hat die lockere Geldpolitik so gut wie aller Notenbanken weltweit die Zinsen an den globalen Anleihemärkten so weit nach unten gedrückt, dass die Investoren mittlerweile für längere Laufzeiten eine Prämie bezahlen, anstatt sie zu erhalten. Dadurch wurde die Sanierung der privaten Bilanzen in den von der Finanzkrise am stärksten betroffenen Länder verzögert, während die Emerging Markets gerade in die letzte Phase eines Kreditbooms eintreten und auf die damit stets verbundenen Risiken zusteuern – wobei die Lage der Weltwirtschaft weiter verkompliziert werde, weil die lockere Geldpolitik zusehends ineffizient wird und die Notenbanken – allen voran die US-Federal Reserve – herausgefordert sind, ihre eigentlich nur für den Notfall gedachten außerordentlichen Maßnahmen zu beenden.

Während es also notwendig wäre, in den von der Krise besonders betroffenen Industrieländern die Sanierung der überschuldeten Haushalte und Unternehmen voranzutreiben, strukturelle Reformen durchzuziehen und den Finanzsektor besser zu regulieren und zu stärken, hängt über alldem das Damoklesschwert des Ausstiegs aus der global freien Verfügbarkeit an Zentralbankgeld, die unvermeidlich sei und umgehend erfolgen sollte, da die in den westlichen Staaten real durchwegs negativen und in den Emerging Markets bei Null liegenden Zinsen bereits die damit verbundenen negativen Folgen zeigen.

Permanente Crash-Gefahr

Das Problem dabei ist, dass der große Erfolg der Notenbanken bei dem Versuch, die Laufzeitprämien zu senken um die Wirtschaft anzukurbeln, die Gefahr mit sich gebracht hat, dass eben diese Prämien sofort rapide ansteigen (gleichbedeutend einem Crash der Anleihemärkte und wohl auch der Aktienmärkte), sobald die lockere Geldpolitik beendet wird oder auch nur der Verdacht aufkommt, dass dies bald geschehen könnte, wobei Banken davon umso stärker betroffen wären, je mehr Anleihen sie im eigenen Portfolio halten. In den Emerging Markets drohe hingegen eine Umkehr der Kapitalströme, ein genereller Abverkauf von Finanzanlagen sowie eine ungeordnete Anpassung der Kreditmärkte an die neuen Verhältnisse.

Europäische Anleihe-Risiken bei den schwächsten Banken konzentriert

Durch die bereits sehr lange sehr niedrigen Zinsen wurden folglich Abhängigkeiten geschaffen, die es den Notenbanken so gut wie unmöglich machen, bei Bedarf davon abzugehen, wobei sich diese Abhängigkeiten im Zeitablauf nur noch mehr verstärken. Leider fällt Caruna als Ausweg aus diesem Dilemma nichts anderes ein, als eine Notenbanken-Kommunikation, die die Finanzmärkte davon überzeugt, dass die Zinsen nicht schneller erhöht werden als ohnehin erwartet werde – was offenbar nach wie vor nicht zu den Stärken der Notenbanken zählt, wie Ben Bernanke diesen Mai bewiesen hat, als er mit einer Anmerkung zu eine möglichen geringfügigen Verschärfung der Geldpolitik die langfristigen Dollarzinsen innerhalb eines Monats um gut die Hälfte hat ansteigen lassen.

Das hatte nicht nur die US-Hypothekenzinsen entsprechend in die Höhe getrieben und die globalen Aktienmärkte in Aufregung versetzt, sondern auch die zuvor 40 Milliarden Dollar an nicht realisierten Gewinnen in den Handelsbeständen der US-Banken in zehn Milliarden Dollar an Verlusten verwandelt. Weil aber gerade die schwächsten europäischen Banken die höchsten Bestände an Staatsanleihen vorweisen, würde wohl jedes unbedachte Wort eines EZB-Bankers an den Finanzmärkten für Hysterie sorgen und das europäische Bankensystem, das immerhin ein Mehrfaches an Anleihebeständen hält als die mittlerweile halbwegs sanierten US-Großbanken, an den Rande des Abgrunds treiben können.

EU-Infothek.com

EU-Infothek.com