Bisher wurden in dieser Serie Beziehungen zwischen HAA und Kunden behandelt, die zumindest zu einem signifikanten Teil auf einer klassischen Kundenbeziehung beruhten. Dieser Abschnitt befasst sich mit jenen Geschäften, die von vornherein kein reales Kundengeschäft zum Inhalt hatten, sondern darauf angelegt waren, in betrügerischer Absicht die HAA maximal zu schädigen.

[[image1]]Die HAA schien darauf ausgerichtete Organisationen geradezu magisch anzuziehen. Auch wenn sich die milderen Formen der Bankschädigung bei fast allen Auslandsbanken in Südost-Europa finden (vor allem das „Über-Finanzierungs-Modell“ – siehe Teil 1 der Serie – Goldesel Hypo I), so treten „echte Kriminalfälle“ in der HAA gehäuft auf.

Die Akteure sind vielfältig:

– Mitglieder der ehrenwerten Gesellschaft, je nach geographischer Ausprägung,

– ex-Militärs, die sich damit den Weg ins Zivilleben „erleichtern“ wollten,

– aber auch „einfache“ Kriminelle.

Gemeinsam ist allen ein hoher Organisationsgrad, der nötig war, um

– die Täuschung zu bewerkstelligen,

– aber auch um die Mittel entsprechend zu verteilen.

Vor allem im Projektgeschäft war es erforderlich, den Schein eines ernst gemeinten Geschäftsfalles so lange wie möglich durchzuhalten, um einen möglichst hohen Anteil der zugesagten Kreditvaluta auch tatsächlich ausgezahlt zu erhalten.

Noch einen wesentlichen Unterschied gibt es zur ersten Gruppe der „Glückspilze“:

– Bei der Kategorie Hans im Glück Nr. 1 darf davon ausgegangen werden, einen signifikanten Teil des Kreditvolumens eintreiben zu können. Im Normalfall sollten 40-50% des ausbezahlten Kredites einbringbar sein. Bei Übernahme des Kreditschuldners durch die Bank und professioneller Sanierung könnte sogar eine höhere Deckungsquote möglich sein – im Extremfall sogar ein Sanierungsgewinn. In der Praxis findet derzeit das Gegenteil statt: die begünstigten Unternehmer versuchen seit geraumer Zeit, die Unsicherheit um die HAA zu nutzen und bieten „Schuldregulierungen“ um 20-30% der offenen Kreditsumme. Im Effekt erzielen sie damit die endgültige und legale Vereinnahmung der bereits beiseite geschafften Kreditvaluta.

– Anders bei der Gruppe der „echten Kredit-Betrüger“: Ein ernsthaftes Realisat oder eine auch nur einigermaßen befriedigende Quote der Verwertung ist höchst unrealistisch. In anderen Worten: Das Geld ist tatsächlich „weg“, das heisst unwiederbringlich in fremde Taschen umverteilt, irgendeine Schadensregulierung gar nicht beabsichtigt. Selbst bei effektiver Betreibung ist nur ein kleiner Bruchteil einbringlich. Über die Phantasie der Kreditbetrüger ist an berufener Stelle schon vieles dokumentiert worden, z.B. in den Protokollen zum Hypo-Untersuchungsausschusses des Kärntner Landtages. Die deutsche Zeitung „Die Zeit“ hat in den vergangenen Jahren ebenfalls zahlreiche Fälle aufgezeigt. Der Bogen spannt sich von fiktiven Hotel-Projekten bis zur buchtechnisch perfekten Fälschung von Unternehmensbilanzen.

Viele Fälle sind in der Zwischenzeit auch forensisch aufgearbeitet. Die Hypo selbst hat nach der Notverstaatlichung ein eigenes Forensik-Team etabliert, das mittels ausgeklügelter Analyseprogrammen etwa 1200 Geschäftsfälle untersuchte und Verdachtsmomente von strafrechtlich relevanten Tatsachen nachzuweisen suchte.

Mit beachtenswerten Teilerfolgen: Knapp 100 Fälle wurden eingeklagt, davon etwa zwei Drittel bei österreichischen Gerichten. Zur Anzeige gebrachte Schadenssumme: knapp eine Milliarde Euro. Bei den etwa 110 Beschuldigten scheint jedoch kaum etwas zu holen, sind sie doch weitgehend „mittellos“ – zumindest offiziell.

Bezüglich des Verbleibs der Mittel hält die „Mauer des Schweigens“. Und auch die grossen Drahtzieher scheinen unbehelligt, oder sie werden nur wegen kleinerer – leichter nachweisbarer – Vergehen verfolgt.

Wie hoch ist der Anteil des Segments „Kredit-Betrug“ einzuschätzen?

In einem Interview am Anfang dieses Jahres schätzte Generaldirektor Picker selbst den durch Kredit-Betrug (im engeren Sinn) verursachten Schaden auf etwa € 1 Milliarde. Dies erscheint sehr niedrig und bezieht sich möglicherweise nur auf noch nicht aufgearbeitete Fälle. Wie oben erwähnt, arbeitet die Hypo selbst sehr aktiv diesen Bereich auf: Kredit-Betrug ist auch einfacher zu erkennen als die feinere Form der „Über-Finanzierung“, ein nicht unbeträchtlicher Teil des Schadens wurde bereits abgeschrieben.

Andererseits darf der Anteil nicht überbewertet werden – die Optik trügt aus zwei Gründen:

– Kreditbetrugs-Fälle nehmen in der öffentlichen Diskussion einen überdimensionalen Raum ein

– sie sind nicht allzu zahlreich, dafür betreffen sie oft grosse und sehr grosse Einzelprojekte. Ausnahme: Im Leasinggeschäft scheint die HAA auch bei kleineren Verträgen systematisch und organisiert ausgeplündert worden zu sein.

Unsere Einschätzung:

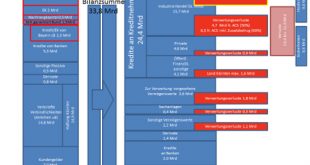

Etwa 12-15% der Kreditgeschäfts-Gesamtsumme (inklusive Leasing) können dem Segment „Kredit-Betrug“ zugeordnet werden, das wären € 3,0 – 3,75 Mrd.

Davon sind einige Positionen abzuziehen:

ca 10% Aufwand der Begünstigten, um die Fassade eines laufenden Geschäfts aufrecht zu erhalten. Vor allem im Projektgeschäft was dies sehr wichtig, um möglichst lange Zuzählungen aus der zugrunde liegenden Projektfinanzierung zu erhalten, und um genügend Zeit zu haben, die Mittel „verschwinden“ zu lassen

10% für den „10% Club“

und

20-25% vom „Rest“ als Kosten der „Infrastruktur“ der Umverteilung. Als Faustregel gilt: Je dreister der Betrug, umso höher die Kosten der „dienstbaren Geister“.

Die letzten beiden Positionen müssen berücksichtigt werden, um in der Endaufstellung dieser Artikelserie Doppelzählungen zu vermeiden. (Siehe dazu auch die Serien-Teile Hans im Glück Nr. 2/Vermittler & Provisionäre, Nr. 3/10% Club und Nr. 8/Freiberufler …)

Gesamtergebnis zugunsten Hans im Glück Nr 11: € 1,65 – 2,25 Mrd.

Lesen Sie auch: Goldesel Hypo X – Vermögensverwalter in Steueroasen

EU-Infothek.com

EU-Infothek.com