Eine im Auftrag des Internationalen Währungsfonds erstellte Studie der US-Ökonomen Carmen M. Reinhart and Kenneth S. Rogoff über die Lektionen aus der Weltfinanzkrise hat für einiges Aufsehen gesorgt.

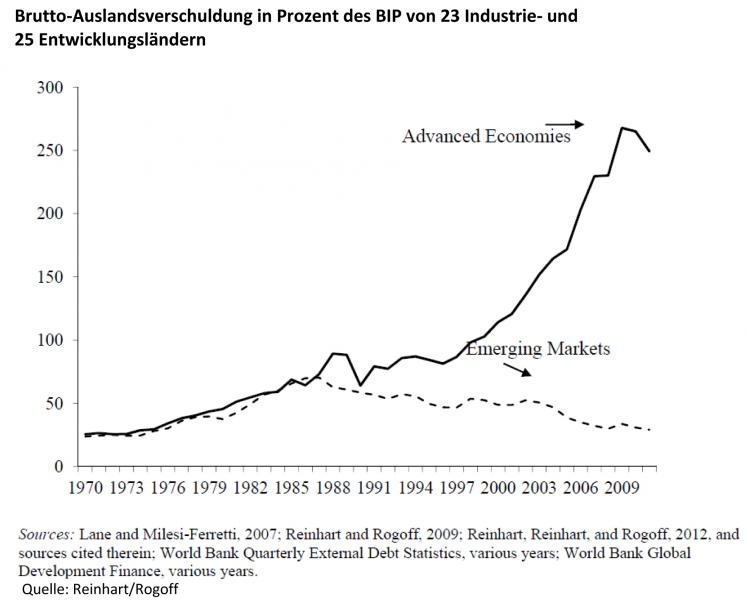

[[image1]]Denn immerhin konstatieren die Ökonomen das weitgehende Scheitern der bisherigen Maßnahmen zur Krisenbewältigung, die von der falschen Annahme ausgegangen wären, dass für führende Volkswirtschaften nicht dieselben drastischen Maßnahmen erforderlich sind, wie sie bei der Sanierung von hochverschuldeten „Emeging Markets“ in der Regel gesetzt wurden.

„Kollektiver Amnesie“

Hingegen verharre der Westen Reinhart/Rogoff zufolge in „kollektiver Amnesie“, was die Kosten des Schuldenabbaus nur weiter erhöhen werde. Erforderlich wären hingegen die Restrukturierung von Schulden über den offiziell eingestandenen Bankrott der größten Schuldner sowie die Entschuldung des Privatsektors durch hohe Inflationsraten (bzw. eine Währungsreform).

Das müsse zusätzlich zu der an dieser Stelle schon vor bald zwei Jahren konstatierten „Financial Repression“ erfolgen, bei der durch Kapitalkontrollen und weitere Maßnahmen die Zinsen auf Staatsschulden deutlich unter die Inflationsrate gedrückt werden, wodurch sich die Schulden auf Kosten der Kreditgeber alljährlich um diesen Differenzbetrag verringern. Das sei nun auch in den führenden Industriestaaten unumgänglich, da Angesichts des massiven „Schuldenüberhangs“, der nicht nur die Staaten sondern auch die Haushalte und den Unternehmenssektor betreffe, Reinhart/Rogoff andernfalls zwei Jahrzehnte mit anämischem Wachstum und permanenten Konjunkturkrisen rechnen, denen mit der bisher versuchten Kombination aus öffentlicher Sparsamkeit, der Streckung von Tilgungszeiträumen und der Hoffnung auf künftiges Wirtschaftswachstum nicht entgegen getreten werden könne.

Tatsächlich haben diese Maßnahmen in keinem einzigen der hoch verschuldeten Länder zu einer Verringerung der Staatsschuldenquote geführt und auch die private Verschuldung wurde nicht verringert, weshalb schon länger drastische Maßnahmen gefordert werden.

So bezeichnete die Boston Consulting Group die Finanzmärkte bereits 2012 als „Schneeballsystem“ und schlug den Abbau der Schulden durch eine allgemeine zehnprozentige Zwangsabgabe auf Vermögen vor. Ähnliches vertrat zuletzt auch IWF-Chefin Christine Lagarde – wobei sich freilich gravierende Probleme ergeben dürften.

Strafe für makroökonomische Enthaltsamkeit

Denn einerseits erscheint es zwar durchaus als fair, die großen Vermögensbesitzer, die bislang ja am stärksten vom bestehenden Finanzsystem profitiert haben sollten, zur Lösung der Probleme heranzuziehen. Anderseits dürften gerade die größten Vermögensbesitzer Mittel und Wege finden sich einer Konfiskation zu entziehen, weshalb wohl vor allem diejenigen werden bluten müssen, denen das nicht so einfach möglich ist und die gemeinhin als „kleine Sparer“ bezeichnet werden.

Darüber hinaus stellt sich die Frage, wie Länder verfahren sollen, deren Schuldensituation noch halbwegs stabil erscheint. Beispielsweise zählt Österreich unter den Industriestaaten zu den ganz wenigen Staaten, die sich in allen Schuldenkategorien noch weit vor Deutschland im besten Drittel befinden und folglich besonders große Kapazitäten hätte, sich über eine Vermögenskonfiskation an einer globalen Schuldenstreichung zu beteiligen. Allerdings würde dann die zuvor geübte makroökonomische Enthaltsamkeit nochmals bestraft werden, was in der Bevölkerung kaum viel Zustimmung finden und die europäische „Union“ wohl ernsthaft gefährden würde.

Umverteilung der Staatsschulden?

So fordern Reinhart/Rogoff nicht nur eine Verschärfung der bereits jetzt in den europäischen Staaten insgeheim geübten „Financial Repression“, sondern empfehlen zudem den vergleichsweise „reichen“ Staaten und insbesondere Deutschland, sich möglichst rasch in das Unvermeidliche zu fügen und den hochverschuldeten Staaten einen massiven Ablass zu gewähren. Da jedoch auch die soliden Staaten allesamt Budgetdefizite aufweisen, würde das freilich keine Verringerung der Gesamtschulden bedeuten, sondern nur eine Umverteilung.

Denn die niedrigeren Schulden der Krisenstaaten würden mit höheren Schulden der reicheren Staaten kompensiert, die auf diese wiederum mit höheren Steuern und Sparmaßnahmen reagieren müssten. Die Sparmaßnahmen würden dann vor allem diejenigen treffen, die schon zuvor nicht vom Verschuldungssystem profitiert haben, was wohl kaum als besonders fair bezeichnet werden kann. Sollen die erforderlichen Gelder hingegen über eine einmalige Vermögenskonfiskation aufgebracht werden, stellt sich wiederum das Problem, dass hier wohl nur auf liquide Vermögen zugegriffen werden könnte, die vor allem aus Bankguthaben bestehen dürften, deren Anteil am Gesamtvermögen jedoch mit zunehmendem Reichtum abnimmt.

Was bei steigendem Vermögen hingegen zunehmen dürfte ist der Bestand an direkt gehaltenen Staatsanleihen, die im Sinne der Fairness also durchaus einer direkten „Restrukturierung“ unterzogen werden sollten Nur könnte das nur dann substantielle Summen erbringen, wenn nicht nur die Anleihen der Krisenstaaten sondern auch jene der reichen Staaten einbezogen würden. Schließlich hatten die privaten Vermögensbesitzer nun bereits jahrelang Zeit, sich aus den Anleihen der Krisenstaaten zu verabschieden, die sich deshalb heute großteils in öffentlichen Händen wie jenen der EZB und der europäischen Krisenfonds befinden oder von Banken gehalten werden, die diese ihrerseits mit Krediten refinanziert haben, die in diesem Fall kaum bedient werden könnten. Würden die Banken hier also tatsächlich massive Abstriche vornehmen müssen, wäre eine neuerliche schwere Bankenkrise die Folge, so dass auch die Schulden der Banken entsprechend reduziert werden müssten, was beides nicht wirklich realistisch erscheint.

Um hingegen eine einmalige Vermögenskonfiskation ohne Volksaufstände umzusetzen müsste diese wohl durch bestimmte Grenzwerte abgefedert werden, so dass dann beispielsweise nur Bankguthaben erfasst würden, die oberhalb der aktuellen Einlagensicherung von 100.000 Euro liegen. Dann würde der Ertrag aber kaum ausreichen, um einen substanziellen Nachlass zu finanzieren, weshalb als „Lösung“ wohl nur eine Verschärfung der „Financial Repression“ übrig bleibt. Das jedoch würde bedeuten, dass wir uns auf absehbare Zeit auf Zinsen an der Nulllinie und zunehmende Versuche der Notenbanken einstellen müssen, die Inflationsrate in die Höhe zu treiben.

EU-Infothek.com

EU-Infothek.com