Trotz diametral entgegengesetzter Geldpolitik verfehlen sowohl die schwedische wie die US-Notenbank ihre Ziele und schädigen die einkommensschwachen Gruppen.

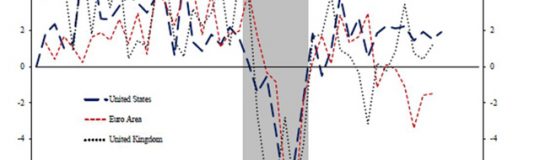

[[image1]]Seit dem Ausbruch der Subprimekrise in den Jahren 2007/08, die letztlich von sinkenden US-Eigenheimpreisen ausgelöst wurde, hat die Federal Reserve bekanntlich alles unternommen, um die Immobilienpreise wieder steigen zu lassen.

Zur Freude der Finanzmärkte ist dies dank Null-Zinsen und umfangreichen Anleihekäufen mittlerweile tatsächlich gelungen; wenn nun aber sogar ein Analyst der US Großbank Merrill Lynch/Bank of Amerika, der wohl kaum verdächtigt werden kann, übermäßig weit links zu stehen, betont, dass dies massiv zulasten der einkommensschwachen Bevölkerungsschichten gegangen ist, sollte diese Politik wohl dringend überdacht werden.

So sei die in den vergangenen 35 Jahren in den USA enorm angestiegene Ungleichverteilung der Einkommen insbesondere in zwei starken Schüben nach den schweren Rezessionen von 1991-93 und 2007-11 erfolgt, was unmittelbar mit der in diesen Phasen extrem lockeren Geldpolitik zusammenhänge. Denn in der Folge hätten die dank extrem niedriger Hypothekarzinsen steigenden Eigenheimpreise dann zwar auch die Vermögen der Hausbesitzer steigen lassen, aber mehr noch wären die Kosten für diejenigen angestiegen, die kein Eigenheim besitzen sondern Miete zahlen müssen, was rund 35 Prozent der US-Bevölkerung betreffe.

Besonders nach der jüngsten Krise, als die Fed den Finanzmärkten den Kauf von Eigenheimen zwecks Vermietung mit zweistelligen Renditen schmackhaft gemacht hatte, war die Zahl der Mieter erheblich angestiegen, wobei die hohen Renditen der Investmentfonds dafür sprechen, dass durchaus teuer vermietet wurde. Dem Analysten zufolge ist die Zahl der Haushalte, die durch Wohnkosten „moderat“ (30% bis 50% des Einkommens) oder „schwer“ (mehr als 50 % des Einkommens) belastet wird, dadurch von 2001 bis 2011 um 35 Prozent angestiegen, was immerhin eine Zunahme um 11 Millionen auf 42 Millionen Haushalte bedeutet.

50 Prozent zu ernsten Einschnitten bei Nahrung und Ausbildung gezwungen

Während die kreditwürdigeren „reichen“ Bevölkerungssegmente von rekord-niedrigen Hypothekenzinsen profitieren konnten, mussten dadurch rund 50 Prozent aller zur Miete lebenden Haushalte ernste Einschnitte etwa bei Nahrung und Ausbildung hinnehmen. Wie der Analyst anmerkt, sei schwer vorstellbar, dass die Fed dies mit ihrer Politik bezweckt habe, immerhin wären schlechte Ernährung und Ausbildung ideale Voraussetzungen für künftige Armut, was langfristig auf einen Teufelskreis hinaus laufe, der die Ungleichheit immer stärker ansteigen lasse und den die Notenbank zu verantworten habe.

Riksbank hat eigene Inflationsziele systematisch unterschritten

Ganz anders Schweden, wo sich die soziale Lage für die einkommensschwachen Schichten zwar nicht ganz so übel darstellt wie in den USA, aber auch Riksbank soll deren Situation auf Kosten der Reichen verschlechtert haben.

Das meint jedenfalls der frühere Riksbank-Gouverneur Lars E.O. Svensson, der der schwedischen Notenbank vorwirft, ihre eigenen Inflationsziele systematisch zu unterschreiten, die damit insbesondere auch ein drastisches Ansteigen der Immobilienpreise, wie es in den meisten nordeuropäischen Ländern der Fall war, vermeiden wollte. Demnach habe die Riksbank ein Inflationsziel von jährlich zwei Prozent kommuniziert, dieses aber alljährlich um 0,6 bis 1,5 Prozentpunkte unterschritten, was sich seit 1997 auf knapp 20 Prozent summiert habe.

Wäre die schwedische Geldpolitik lockerer gewesen, so hätte Schweden nach Svenssons Berechnung die Zahl der Arbeitslosen um rund 60.000 verringern können und dadurch zudem ihr eigenes Inflationsziel erreicht. Gleichzeitig wäre die reale Haushaltsverschuldung, die in Schweden durchaus bedrohliche Ausmaße erreicht, dadurch erheblich reduziert worden, weil auch die Schulden infaltionsbedingt entwertet worden wären. Durch die Politik der Notenbank wurde das Preisniveau und damit die Nominaleinkommen jedoch stärker reduziert als die nominellen Schulden, womit die schwedischen Haushalte nun relativ zu ihren Einkommen um acht Prozentpunkte höher verschuldet wären, als wenn die Reichsbank ihr Inflationszieleingehalten hätte.

Gegenteilige Politik, gleiche Folgen?

Während die lockere US-Geldpolitik, die ihr Inflationsziel in den letzten 35 Jahren nur in einem einzigen Jahr unterschritten hat, also die unteren Schichten massiv benachteiligt hatte, führt der strenge Kurs der Riksbank, bei der dies kaum jemals der Fall war, zu höherer Arbeitslosigkeit und zudem zu relativ höheren Hypothekenschulden, wobei wohl auch in Schweden die Zahl der Haushalte, die einen übermäßigen Anteil ihrer Einkommen für das Wohnen ausgeben müssen, angestiegen sein wird, und durch die höhere Arbeitslosigkeit der einkommensschwache Bevölkerungsteil anwächst. Wenn aber sowohl die strenge wie die lockere Geldpolitik anscheinend dieselben negativen Folgen haben, wird die „richtige“ Geldpolitik – wer hätte das gedacht – wohl irgendwo in der Mitte liegen.

EU-Infothek.com

EU-Infothek.com