Mario Draghi versus Jens Weidmann: Kurz nach der umstrittenen Leitzinssenkung durch die EZB äußerte sich der Deutsche Bundesbankpräsident auf dem Wirtschaftstag der Volks- und Raiffeisenbanken und sprach ganz offen über die schleichende Enteignung der Sparer. Wir waren in Frankfurt dabei. Hier die wichtigsten Aussagen von EZB-Ratsmitglied Weidmann.

[[image1]]Notenbanker galten in der Vergangenheit als eher konservative, bisweilen sogar leicht kauzige und jedes ihrer Worte sorgsam wägende Zeitgenossen. Das hatte wohl vor allem mit ihrer Materie zu tun. Das Ziel der Geldpolitik sei es, langweilig zu sein, schrieb der frühere Gouverneur der Bank of England, Mervyn King, seinen Kollegen ins Stammbuch.

Doch im Zeichen der Finanz- und Eurokrise hat sich auch die Rolle der Notenbanker verändert. Jens Weidmann, Präsident der Deutschen Bundesbank und EZB-Ratsmitglied, siedelt die Vertreter seiner Zunft irgendwo zwischen Rockstars und Drahtseil-Artisten an.

Und langweilig ist die Geldpolitik schon lange nicht mehr, sondern mitunter ein echter Aufreger. Als die EZB vor kurzem die Leitzinsen auf das Rekordtief von 0,25 Prozent senkte, war die Aufregung vor allem in Österreich und Deutschland groß, wo Sparer zunehmend über eine schleichende Enteignung angesichts von Minizinsen unterhalb der Inflationsrate klagen, und Versicherungen allmählich echte Probleme bekommen.

Später wurde bekannt, dass der EZB-Rat in der Geldpolitik offenbar tief gespalten ist. Neben Weidmann stimmten seine Kollegen aus Österreich und den Niederlanden sowie EZB-Direktoriumsmitglied Jörg Asmussen gegen die neuerliche Zinssenkung. Am Ende freilich setzte sich EZB-Präsident Mario Draghi durch. Er sprach von einer „signifikanten Mehrheit“ für die Zinssenkung. Drei Viertel der Ratsmitglieder sollen dafür gestimmt haben.

Wenige Tage später musste Jens Weidmann den Kurs der EZB, der erkennbar nicht sein Kurs ist, vor dem Wirtschaftstag der deutschen Volks- und Raiffeisenbanken verteidigen. In der Tat – ein Drahtseilakt.

„Gespartes Geld verliert an Kaufkraft“

Der Bundesbankpräsident wählte den diplomatischen Weg. Er beschrieb ganz offen die Risiken und Nebenwirkungen der Niedrigzinspolitik, machte deutlich, dass er kein Deflationsszenario in der Euro-Zone erkennen könne und verpackte seine leise Kritik in Zitate von anderen Ökonomen. So habe der frühere Chefvolkswirt der Bank für Internationalen Zahlungsausgleich (BIZ), William White, die Risiken anhaltend niedriger Zinsen treffend auf den Punkt gebracht: „Eine ultralockere Geldpolitik kann die Gesundheit von Banken gefährden, die Funktionsweise der Finanzmärkte stören, die Unabhängigkeit der Notenbanken bedrohen und Regierungen zu unvorsichtigem Verhalten verleiten“.

Wenn von einer „schleichenden Enteignung der Sparer“ die Rede sei, könne er diese Sorgen nachvollziehen, sagte Weidmann. Und er räumte ein: „Für Sparer sind die niedrigen Guthabenzinsen vielfach ein Ärgernis… Das gesparte Geld verliert per saldo an Kaufkraft“.

Wenn klassische Sparprodukte wegen extrem niedriger Zinsen und einer ultralockeren Geldpolitik zu Kaufkraftverlusten führen und Sparer für ihren Konsumverzicht regelrecht bestraft werden, schauen sie sich nach anderen Anlageformen um. Die Folge: deutlich steigende Preise.

Herausforderung für Banken und Versicherer

„Die Anleger gehen für höhere Renditen höhere Risiken ein“, warnte Weidmann. „Damit steigt die Gefahr, dass es zu Übertreibungen und Überbewertungen in einzelnen Marktsegmenten kommt“, sagte der Bundesbankpräsident. Er nannte in diesem Zusammenhang dezidiert den Immobilienmarkt. In städtischen Wohnlagen könne es gegenwärtig Überbewertungen zwischen fünf und zehn Prozent geben. In den sieben größten deutschen Städten wichen die Preise sogar um bis zu 20 Prozent vom fundamental erklärbaren Niveau nach oben ab.

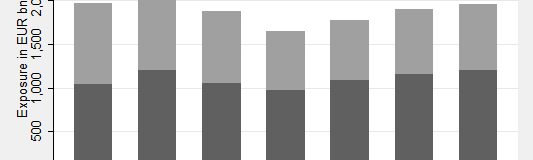

Das Niedrigzinsumfeld sei „eine besondere Herausforderung für die Versicherungsunternehmen“. Vor allem die Lebensversicherer tun sich nach Ansicht Weidmanns schwer, die zugesagten Garantierenditen zu erwirtschaften. Zusätzlich belastend wirke die Verpflichtung zur Ausschüttung von temporären Bewertungsreserven bei vorzeitiger Kündigung der Verträge. Heikel sei die Niedrigzinspolitik auch für die Banken. Weidmann sprach in diesem Zusammenhang das Zinsänderungsrisiko an: „Die Einlagen bei den Banken haben in der Regel eine kürzere Laufzeit als die ausgereichten Kredite und reagieren deshalb schneller auf eine Änderung der Leitzinsen. Das Thema Zinsänderungsrisiko steht daher auch beim anstehenden Bilanztest der EZB auf der Agenda“.

Angesichts dieser von Weidmann beschriebenen Risiken und Nebenwirkungen fragt man sich, weshalb die ohnehin extrem niedrigen Leitzinsen erneut gesenkt wurden. Die Mehrheit der EZB-Ratsmitglieder fürchte eine Deflation im Euro-Raum, heißt es in Frankfurt. Was der deutsche Bundesbankpräsident dazu sagte, lässt erkennen, dass er dieses Argument für ziemlich abwegig hält. Manche Ökonomen malten das Gespenst der Deflation an die Wand. Dagegen spreche unter anderem „die weiterhin solide Verankerung der mittel- bis langfristigen Inflationserwartungen“. Außerdem sei die Preisentwicklung in den Krisenländern stark von den Mühen um die Wiedererlangungen von Wettbewerbsfähigkeit geprägt und stelle damit die Folge notwendiger Anpassungen und keine sich selbst nährende Deflation dar, betonte das EZB-Ratsmitglied.

Jens Weidmann warnte einerseits, die Niedrigzinspolitik dürfe kein Dauertherapeutikum sein, andererseits dämpfte er Hoffnungen auf bald wieder höhere Zinsen. Der EZB-Rat habe die Erwartung bestätigt, dass die Zinsen „für längere Zeit nicht steigen werden“. Weidmann betonte, ungeachtet einer leichten Entspannung sei die Krise im Euro-Raum noch nicht überwunden, die wirtschaftliche Erholung nach wie vor fragil. Der Preisdruck im Euro-Raum werde aus Sicht des EZB-Rats mittelfristig stärker gedämpft sein als bisher angenommen.

Im anschließenden Interview äußerte sich der Bundesbankpräsident kritisch zur Situation in Frankreich. Das Nachbarland habe Probleme mit seinen staatlichen Ausgaben und mit seiner Wettbewerbsfähigkeit. Aber auch Deutschland stehe vor erheblichen Herausforderungen. Der Bundesbankpräsident nannte in diesem Zusammenhang die demographische Entwicklung in der Bundesrepublik. Er ging zudem auf die in Brüssel und Washington geäußerte Kritik an den hohen deutschen Leistungsbilanzüberschüssen ein. Die Antwort darauf könne nicht darin liegen, die Wettbewerbsfähigkeit deutscher Unternehmen zu verschlechtern oder schuldenfinanzierte Strohfeuer zu zünden. Sie könne vielmehr nur darin liegen, die Wettbewerbsrückstände in den Defizitländern zu beseitigen und in Deutschland das Wachstum auf eine breite Basis zu stellen.

De-Industrialisierung Europas?

Dem Notenbanker folgte auf dem Wirtschaftstag in Frankfurt der EU-Kommissar. Sorgte sich der eine um niedrige Zinsen, so warnte der andere vor hohen Energiekosten. Vor allem die industriellen Arbeitskräfte seien bedroht, sagte der Energie-Kommissar. Deutschland habe schon heute mit die höchsten Strompreise der Welt. Die Vernichtung von industriellen Arbeitsplätzen gefährde auf Dauer den Sozialstaat: „In der Europäischen Union leben etwa sieben Prozent der Weltbevölkerung. Gleichzeitig werden aber rund 50 Prozent der weltweiten Sozialleistungen in der EU ausgegeben“, stellte Oettinger fest. Das könnten sich auch die wohlhabenderen Staaten Europas nicht länger leisten, wenn Innovationen und Investitionen ausblieben.

EU-Infothek.com

EU-Infothek.com