Nicht die Schuldenhöhe ist das Problem – sondern die Weigerung der US-Amerikaner, Steuern zu bezahlen. Europa kann für diese Welt zum Vorbild werden, der Euro die Reservewährung.

[[image1]]Nicht einmal wenige Tage vor der Zahlungsunfähigkeit haben Rating-Agenturen Amerika heruntergestuft. Obwohl sein Schuldenstand in nur 10 Jahren von 60% am BIP (2003) auf 108% (2013) explodiert ist. Aber seine Schulden sind in Dollar – und es kann so viele Dollars drucken wie es will; der US-Notenbank-Chef wird vom US-Präsidenten ernannt. Und außerdem kann man sich seine Schulden leisten.

USA: Höheres Realeinkommen

In der europäischen Form des Sozialismus steuert der Staat die Hälfte des Jahreseinkommens weg, um sie in Form von Subventionen und Zuschüssen wieder zurückzugeben. Theoretisch, denn ein beträchtlicher Teil bleibt in der Verwaltung hängen.

So kassiert Österreich von seinen Bürgern 49% ihres Jahreseinkommens, schießt weitere 2% aus neuen Krediten zu und gibt insgesamt 51% aus. Amerika ist da bescheidener – man nimmt nur 32% von seinen Bürgern, gibt aber 40% aus. Macht ein Budgetdefizit von 8%, und das seit vielen Jahren.

Bei allen Steuerarten gibt es „Uncle Sam“ viele billiger als hierzulande. Und dass die Autobahnen wegen zu geringer Steuereinnahmen verfallen, stört viele nicht einmal. Keck formuliert: Im Gegensatz zu Europäern bevorzugen Amerikaner höhere Realeinkommen für schöne SUVs. Mit denen man den Schlaglöchern auf der Autobahn ausweichen.

Renten runter – Steuern rauf?

Die Lösung am Papier ist einfach: Militärausgaben und Rentenhöhe (des Staates) runter, Pensionsantrittsalter und Energiesteuern rauf. Problem eins: In modernen Demokratien können einschneidende Veränderungen erst durchgesetzt werden, wenn man vor dem Abgrund steht. Das tut Amerika nicht: Für die Staatschulden zahlt es nur 1,5% an Zinsen. Die Budgetausgaben für Zinsen haben sich halbiert: Von 450 Mrd. Dollar (2011) auf 250 Mrd. (2013).

Problem zwei ist ein mentales: Die Amerikaner zählen zu den großzügigsten Bürgern dieser Erde, Österreicher zu den sparsamsten. „Geteilte Rechnungen“ im Restaurant sind drüben „no go“ – sparen bei der Heizung oder an der Tanke gilt als kleinlich. Im Gegenteil: Wer für Gäste viel zu viel bestellt und wegschmeißt, gilt als guter Gastgeber. Und wer`s geschafft hat, fährt ein großes Auto, Spritverbrauch egal. Der ist beinahe unbesteuert. Strom kostet nur halb so viel wie hierzulande.

Biologische Selektion

Problem drei ist ein historisches: Europas Fürsten hatten ihre Untertanen über Tausende Jahre unterdrückt und bevormundet. Als Ausgleich erhielt man staatliche Almosen. Wem der starke Staat zu viel war, floh über den Atlantik.

Über 300 Jahre lang ließ diese Art der Selektion Europas Mentalität eher „träger“ werden, die Amerikas aber dynamischer. Aber auch militärverliebter, wollte das neue Lebensmodell doch gegen alles fremde Böse verteidigt werden. Der Preis dafür: 4% vom BIP.

Nach Innen wollte man so wenig Staat (und Steuern) wie nur möglich – war jede Form der Obrigkeit doch negativ besetzt.

Europa zahlt die Zeche

Salopp formuliert nutzen die USA heute die Notwendigkeit für eine Weltwährung aus, um besser leben zu können, als es die eigenen Verhältnisse erlauben würden.

Salopp formuliert nutzen die USA heute die Notwendigkeit für eine Weltwährung aus, um besser leben zu können, als es die eigenen Verhältnisse erlauben würden.

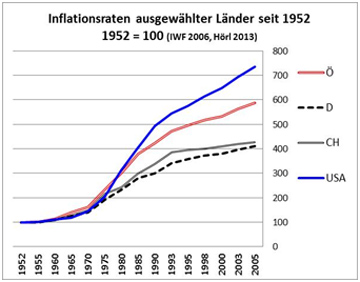

Bringt eine Volkswirtschaft permanent mehr Geld in Umlauf als Güter erzeugt wurden, dann erzeugt das aber Inflation. Trotz trickreicher Verschleierung sind die Preise in den USA seit 1952 fast doppelt so stark angestiegen wie in Deutschland oder der Schweiz.

Die Inflation schwächt den Außenwert des Dollars gegenüber Währungen wie dem Euro. Damit verlieren die Tausenden Milliarden Dollar, die den USA angelegt sind (alleine China: 3.000 Mrd. Dollar) kontinuierlich an Wert. Zusätzlich stützt der schwache Dollar die US-Exportwirtschaft und vermiest amerikanischen Touristen ihren geplanten Europa-Aufenthalt.

Weltwährung ade?

Der Kurs Amerikas ist mittlerweile klar: Wie die Schulden aus dem Zweiten Weltkrieg wird man auch diese „weg-inflationieren“. Gut für Hausbesitzer, schlecht für Sparer – die Immobilienpreise werden weiter durch die Decke gehen.

Der Dollar wird schwach bleiben. Und schon heute flüchten Chinesen und Japaner aus amerikanischen Staatsschulden („US-Treasurys“). Finden die Amerikaner aber immer weniger Menschen, die ihnen Geld borgen wollen, müssen sie die Zinsen anheben – was die weltweiten Schuldenberge ins Wanken bringen könnte. US-Treasurys könnten down-geratet, europäische Ersparnisse in den USA weiter entwertet werden. Vor kurzfristig steigenden Aktienmärkten bis 2015 sollte man sich da nicht täuschen lassen: Diese sind durch das selbst gedruckte Geld befeuert.

Euro: Stärker nach der Krise

Eine Konkurrenz zum Dollar ist noch nicht in Sicht – sein Einfluss wird sich aber reduzieren. Und ausgerechnet der krisengebeutelte Euro könnte bald als Sieger durchmarschieren: Als Reservewährung dieser Welt.

Das amerikanische Geschäftsmodell hat ausgedient. Aber nicht, weil weniger Staat und höhere Realeinkommen schlecht wären (die Schweiz hat mit 28% eine geringere Steuerquote als die USA – gibt aber auch nur 28% aus), die Finanzgebarung dieser Welt muss aber seriöser werden. Will heißen: Sie muss solchen Politikern aus der Hand genommen werden, die Wahlen nur mit gepumptem Geld zu schlagen wissen. Es braucht ausgeglichene Haushalte genauso wie eine seriöse Geld- und Zinsenpolitik.

Europa kann vorangehen – und es kann seinen Bürgern endlich beweisen, wie wichtig seine Währung ist.

EU-Infothek.com

EU-Infothek.com